种类之一,是一种根据医疗领域的特殊应用环境和医患之间的实际的需求,编制特定流程、执行特定动作,然后把特定动作转换为操作机构运动的设备。目前手术机器人多用于骨科手术、神经外科等手术中的辅助定位、造影建模或者是开刀等场景。

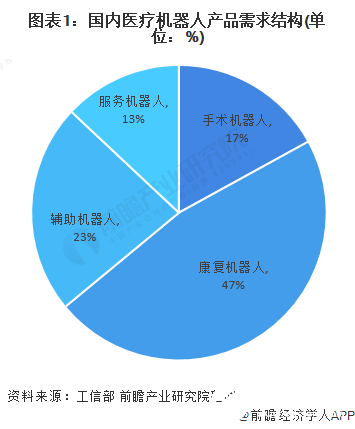

目前我国的医疗机器人尚处于引进阶段,现有的医疗机器人按照其功能用途可大致分为手术机器人、康复机器人、手术机器人和服务机器人,其中手术机器人占比为17%。

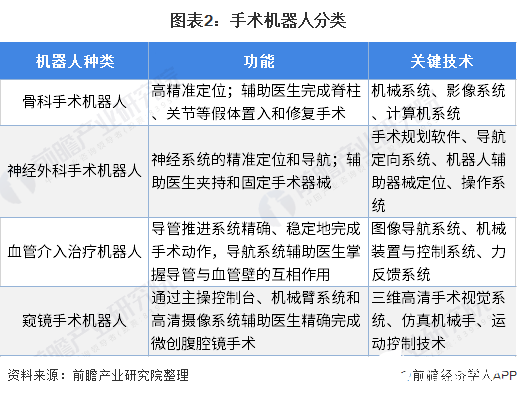

目前手术机器人多用于骨科手术、神经外科等手术中的辅助定位、造影建模或者是开刀等场景。手术机器人通常可分为床旁机械臂系统、外科医生控制台和可视化系统,医生可观察内窥镜的图像,经过控制台来操作手术机器人的机械臂,相比传统手术,手术机器人更灵活、精确度更高。总体来讲外科手术机器人可改善传统外科手术中精度差、手术时间过长、医生疲劳和缺乏三维精度视野等问题,同时为远程医疗提供技术基础。手术机器人主要可分为骨科手术机器人、神经外科手术机器人、血管介入治疗机器人和内窥镜手术机器人。

根据近三年政府公开的医院招投标的情况去看,内窥镜(腹腔镜)手术机器人中标数量遥遥领先,其次为骨科手术机器人。窥镜类手术是一种通过在病人腰部做小切口,医生根据内窥镜观察病灶,再用特制加长手术器械操作的一种手术。这种手术因创口小恢复快正在慢慢的变成为未来手术发展的趋势,但其操作难度却极高,未来各大医院对于窥镜类手术机器人的需求可能也会居高不下。而神经外科和脊柱外科患者通常会选择保守治疗,因此相关手术机器人引进数量较少。

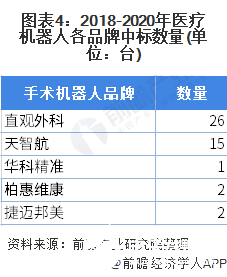

将近三年政府公开的手术机器人招投标结果分品牌来看,直观外科的达芬奇机器人中标数量稳居第一,由于目前国产的窥镜手术机器人尚处于临床试验阶段,因此国内的窥镜类手术机器人由直观外科的达芬奇机器人垄断,同时其价格也为国产手术机器人的3-4倍,因此达芬奇机器人在中国市场的份额也是遥遥领先。

国内骨科机器人中标数量为15台,品牌均为天智航,尽管目前看来天智航已经抢先占领了骨科机器人市场,但众多外企如Mazor、MAKO、Medtech等骨科手术机器人也在开始筹备进入中国市场。神经外科机器人、脊柱外科机器人中标较少,其中脊柱外科手术机器人品牌均为捷迈邦美。神经外科机器人分别为华科精准的一台和柏惠维康的两台。

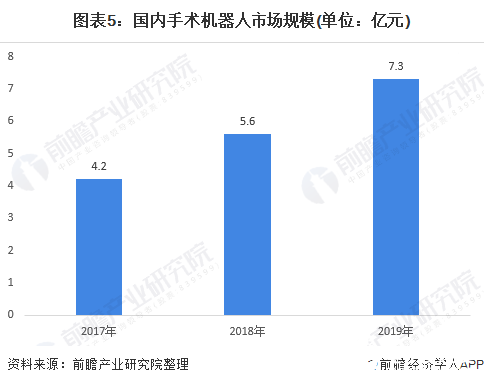

中国手术机器人行业虽然起步较晚,但得益于终端需求的逐步扩大、技术水平的持续提升以及国家有关政策的支持,手术机器人行业于2010 年进入快速发展阶段,市场规模持续增长。2017年至2019年,中国手术机器人行业市场规模从4.2 亿元人民币增长至7.34亿元人民币,年复合增长率为24.96%。随着政府有关手术机器人的有关政策推进,未来手术机器人的市场规模增速可能还会加快。

微型导轨精度高,摩擦系数小,自重轻,结构紧密相连,被大范围的应用在医疗器械中,尤其是在

的高精度“骨骼” /

力?深圳比创达电子在当前的产品研制和制造领域,电磁兼容(EMC)测试是确定保证产品符合法规要求并能够在各种电磁环境下正常工作的重要环节。然而,很多企业在进行

,亚洲领先于欧洲和美洲 /

企业出海的必然性 /

110.4%。 2022年,由于下游餐饮、酒店等行业受疫情影响较大,

据机构统计,2023年第二季度,中国首次超过美国,成为iphone出货量最多的单一

,美国、日本、英国、印度紧随其后。印度目前是苹果在销售和制造方面的战略重要

系统的设计是为了在最少人类参与的情况下,快速执行某一套精确、可重复和无与伦比的活动。这些

供应链向汽配倾斜 /

基于TI Sitara系列AM5728工业开发板——FPGA视频开发案例分享

【书籍评测活动NO.37】ARM MCU嵌入式开发 基于国产GD32F10x芯片